净利润同比下降超两成财险行业经营业绩继续两极分化

编者按:

从各家财险公司披露的2018年年报数据来看,整体而言,“老三家”在财险市场中的地位依然稳固,中小险企面对的竞争更趋激烈。从盈利可观的财险公司的案例来看,对于中小险企而言,意欲实现突围发展其实并非无路可循,找到能够发挥自身特色与优势的细分领域在未来至关重要。

新车销量低迷、费用竞争惨烈、投资收益下滑……在多重困难的包围下,财险行业在2018年的表现格外受到关注。近期,除个别险企外,其余财险公司均已披露2018年年报。记者通过梳理统计中国保险行业协会网站上各家财险公司发布的年报数据发现,2018年,84家财险公司共实现净利润约320.71亿元,同比下降约21%。其中,50家财险公司实现盈利,34家财险公司呈现亏损。

数据资料

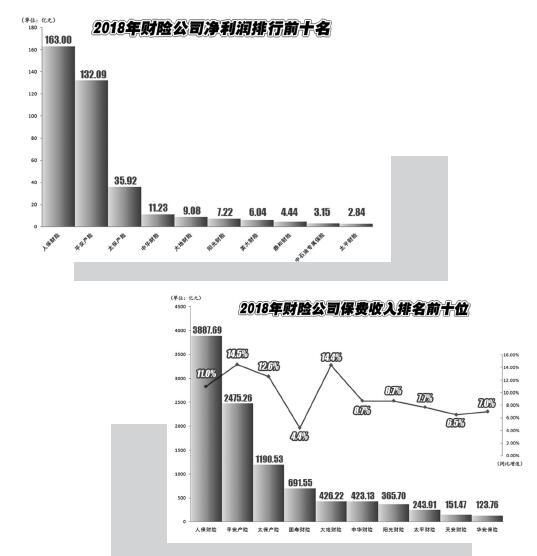

“老三家”市场地位稳固

根据年报数据, 2018年,人保财险、平安产险、太保产险分别实现保费收入3887.69亿元、2475.26亿元和1190.53亿元,同比分别增长11%、14.5%和12.6%。三家头部财险公司保费收入总和在84家财险公司总保费收入中的占比超过60%,“老三家”的市场地位依旧稳固。

2018年,“老三家”人保财险、平安产险和太保产险分别实现净利润163亿元、132.09亿元和35.92亿元,合计净利润约为331亿元。这也意味着,如果剔除“老三家”的净利润,2018年财险行业将呈现整体亏损的局面。财险行业的马太效应由此可见一斑。

但同去年相比,人保财险、平安产险、太保产险的净利润也同比出现下滑。2017年,人保财险实现净利润197.12亿元。同去年相比,人保财险的净利润同比减少17.3%。“老三家”中其余两家险企的净利润降幅相对较窄,太保产险净利润同比下降6.6%,平安产险净利润同比减少1.2%。

“老三家”净利润出现下滑也折射出财险行业的整体氛围。在人保财险、平安产险和太保产险之后,国寿财险、大地财险、中华财险、阳光财险、太平财险、天安财险、华安财险的保费收入位列第四至第七位。在这7家险企组成的“第二梯队”中,除中华财险和天安财险外,其余5家财险公司净利润均出现同比下滑,其中两家险企的净利润降幅超过八成,一家险企更是出现亏损。在“老三家”地位难以撼动的情况下,中小险企间的竞争更显激烈。

具体来看,在上述7家险企中,中华财险在2018年实现净利润11.23亿元,同比增长13.1%,其净利润也仅次于人保财险、平安产险和太保产险,在“第二梯队”中居于首位。2018年,大地产险实现净利润9.08亿元,阳光财险实现净利润7.22亿元,太平财险实现净利润2.84亿元,同比分别下降22.4%、48.9%、10.4%。

中小险企迎突围曙光

有趣的是,在财险公司净利润排行榜上,前十名的位置并非全部由“老三家”和上述“第二梯队”的险企所垄断,其中一些面孔也让人看到中小险企突出重围的一些希望。

以净利润来看,2018年,英大财险实现净利润6.04亿元,同比增长65.5%;鼎和财险实现净利润4.45亿元,同比增长84.2%;中石油专属财险实现净利润3.15亿元。三家险企均跻身2018年财险公司净利润排行榜的前十位,其中仅中石油专属财险的净利润同比有所下滑,英大财险和鼎和财险均实现了净利润的大幅增长。此外,还有多家外资保险公司的净利润同比增幅超过100%。

值得注意的是,在鼎和财险的保费收入前五大险种中,企业财产险位列第二,而在英大财险保费收入排名前五的险种中,企业财产险更是高居首位,这与两家险企的股东背景或有联系。而对于外资保险公司来说,车险并非其主战场,在非车险市场上更能够展现其成熟的承保经验。

目前来看,车险仍然是财险市场的重中之重。但从长远来看,随着商车费改深入推进,保险公司的风险选择能力和定价能力将受到更大的考验,大型财险公司凭借对车险销售端和服务链条的控制力以及数据优势,或许将会进一步加强在风险选择与定价方面的能力,进而提升盈利水平,中小保险公司在竞争方面或将处于更为不利的局面。但从上述几家实现盈利的公司案例中不难发现,面对一片“红海”的车险市场,中小险企意欲实现突围发展并非无路可循,找到能够发挥自身特色与优势的细分领域或许更为重要。

去年,麦肯锡在其所发布的一份研究报告中表示,对于中小保险公司而言,一方面要明白自己是谁、具有哪些禀赋(如股东、地域、行业经验等); 另一方面要深入思索这些禀赋是否能被充分发挥与利用。中小保险公司要做到“小而美”,切忌“小而全”。“小而全”往往容易顾此失彼,导致资源分散,最终业务缺乏特色。因此,中小险企必须明白自己擅长做什么、不擅长做什么,并在这一基础上强化客户经营,建立品牌形象,聚焦差异化的价值主张。

互联网保险集体亏损

四家专业互联网保险公司的情况同样备受关注。整体而言,2018年,众安在线、易安保险、安心保险、泰康在线4家险企合计亏损约28.47亿元。在“保险+科技”的大潮汹涌澎湃之际,互联网保险公司似乎仍在摸索自身的发展之道。

具体来看,2018年,众安在线实现保险业务收入112.56亿元,同比增长89%。泰康在线在2018年实现保险业务收入29.53亿元,同比增长78%。另外两家互联网保险公司的保费收入也呈现大幅增长的态势。2018年,安心保险和易安保险分别实现保费收入15.31亿元和12.94亿元,同比分别增长93%和53%。

但是,在保费收入增速可观的另一面,却是互联网保险公司集体陷入亏损的局面。年报数据显示,2018年,安心保险亏损约4.95亿元,同2017年亏损2.99亿元相比,亏损幅度扩大66%。保费收入与安心保险相近的易安保险则由上一年盈利约0.07亿元,转而在2018年亏损约1.99亿元。而保费收入规模在四家互联网保险公司领跑的众安保险,其在2018年则亏损了17.97亿元,亏损增幅达80%。

一半是海水,一半是火焰,保费规模快速增长的互联网保险公司为何遭遇如此严重的亏损?较高的赔付支出是一个重要原因。以易安保险为例来看,2018年,易安保险的赔付支出为3.43亿元,较2017年的1.87亿元增长83%。其他三家公司的情况也是如此。数据显示,安心保险的赔付支出从2017年的1.3亿元增加至2018年的8.03亿元,增幅达518%;泰康在线和众安保险的赔付支出分别为8.77亿元和46.51亿元。有业内人士认为,高昂的赔付支出的背后,是现阶段互联网保险公司因为追求保费规模而在承保端风控不够严格。

除了高昂的赔付支出外,手续费及佣金支出大幅攀升也是造成互联网保险公司亏损的原因之一。数据显示,除易安保险的手续费及佣金支出有所下降外,其余三家险企的此项开支均有较大幅度增长。

近日有消息称,监管部门已就《关于规范互联网保险销售行为可回溯管理有关事项的通知(征求意见稿)》进行修改完善并在业内二度征求意见。可以确定的是,互联网保险在今年将面临更为严格的监管,而随着更多险企押宝科技,互联网巨头纷纷涉足保险,互联网保险公司还需要尽快在竞争日趋激烈的行业环境中找到通向成熟发展的道路。

郑重声明:此文内容为本网站转载企业宣传资讯,目的在于传播更多信息,与本站立场无关。仅供读者参考,并请自行核实相关内容。

~全文结束~